LE CONTRAT DE CAPITALISATION

Le cousin de l’assurance-vie, méconnu et pourtant incontournable

Pour résumer

Contrat très similaire à l’assurance-vie, mais moins connu et trop souvent sous-estimé, le contrat de capitalisation est un formidable outil de structuration patrimoniale.

Une flexibilité absolue du pilotage du contrat et des investissements réalisés ;

Une éligibilité aux personnes morales, quelque soit leur régime fiscal, offrant un intérêt significatif à l'Impôt sur les Sociétés (IS) ;

Une possibilité de transmission du contrat en conservant son ancienneté fiscale ;

L'opportunité de sa version luxembourgeoise, offrant des sécurités juridique et financière accrues.

Le contrat de capitalisation : qui le connait vraiment ?

Probablement très peu de personnes, certainement trop peu ! Et c’est bien dommage, car ce contrat offre de nombreux avantages. Il est le cousin direct de l’assurance-vie, mais beaucoup moins connu et largement sous-estimé. Pourtant, il reprend de nombreuses caractéristiques avec l’assurance-vie, notamment en termes de fiscalité, de frais et d’investissements sous-jacents disponibles…

Les contrats de capitalisation sont proposés par les mêmes assureurs que ceux de l’assurance-vie. Pourquoi ? Car ils sont, encore une fois, très similaires dans leur structure et leur fonctionnement.

Bien que l’assurance-vie soit déjà parfois sous-estimée, elle reste un outil extraordinaire pour structurer son patrimoine. Le contrat de capitalisation fonctionne de manière quasi-identique, sauf sur quelques points que nous allons détailler ici.

L’idée de ce court article est de rendre ses lettres de noblesses au contrat de capitalisation, encore largement sous-employé en gestion de patrimoine.

C’est un outil extrêmement puissant et très complémentaire avec une assurance-vie dans le cadre de la protection du patrimoine familial sur plusieurs générations.

Le contrat de capitalisation n’est pas un contrat sur la vie. Aussi le contrat de capitalisation peut être souscrit par une personne morale, qui par nature, ne subit pas l’aléas de décès. Le contrat de capitalisation est donc souvent perçu comme l’assurance-vie des personnes morales.

Ce contrat est particulièrement utile pour la gestion de trésorerie des entreprises sur le moyen ou long-terme.

Particulièrement son principal atout réside dans son avantage fiscal : les bénéfices générés par le contrat ne sont pas immédiatement soumis à l’Impôt sur les Sociétés (IS). À la place, une imposition théorique est appliquée pendant la durée du contrat égale à 105% du Taux Moyen d’Etat – TME .

Soit pour un contrat ouvert en décembre 2023, une revalorisation théorique de 2,85% par an, bien inférieure aux rendements réels possibles, rendant ainsi l’intérêt fiscal substantiel. Cette fiscalité différée permet de capitaliser sur le long-terme tout en reportant l’imposition sur les bénéfices réels au moment du rachat du contrat. Cela en fait un outil particulièrement intéressant pour les sociétés souhaitant optimiser leur gestion de trésorerie et maximiser leurs rendements.

Contrairement à l’assurance-vie, le contrat de capitalisation ne comporte pas de clause bénéficiaire. Normal ; lors du décès du souscripteur, il est rapporté à la succession et à la dévolution successorale, comme n’importe quel autre élément usuel du patrimoine. Sa valeur dans la succession correspond à sa valeur de rachat au jour du décès, soit la somme qui pourrait être retirée en cas de rachat total immédiat.

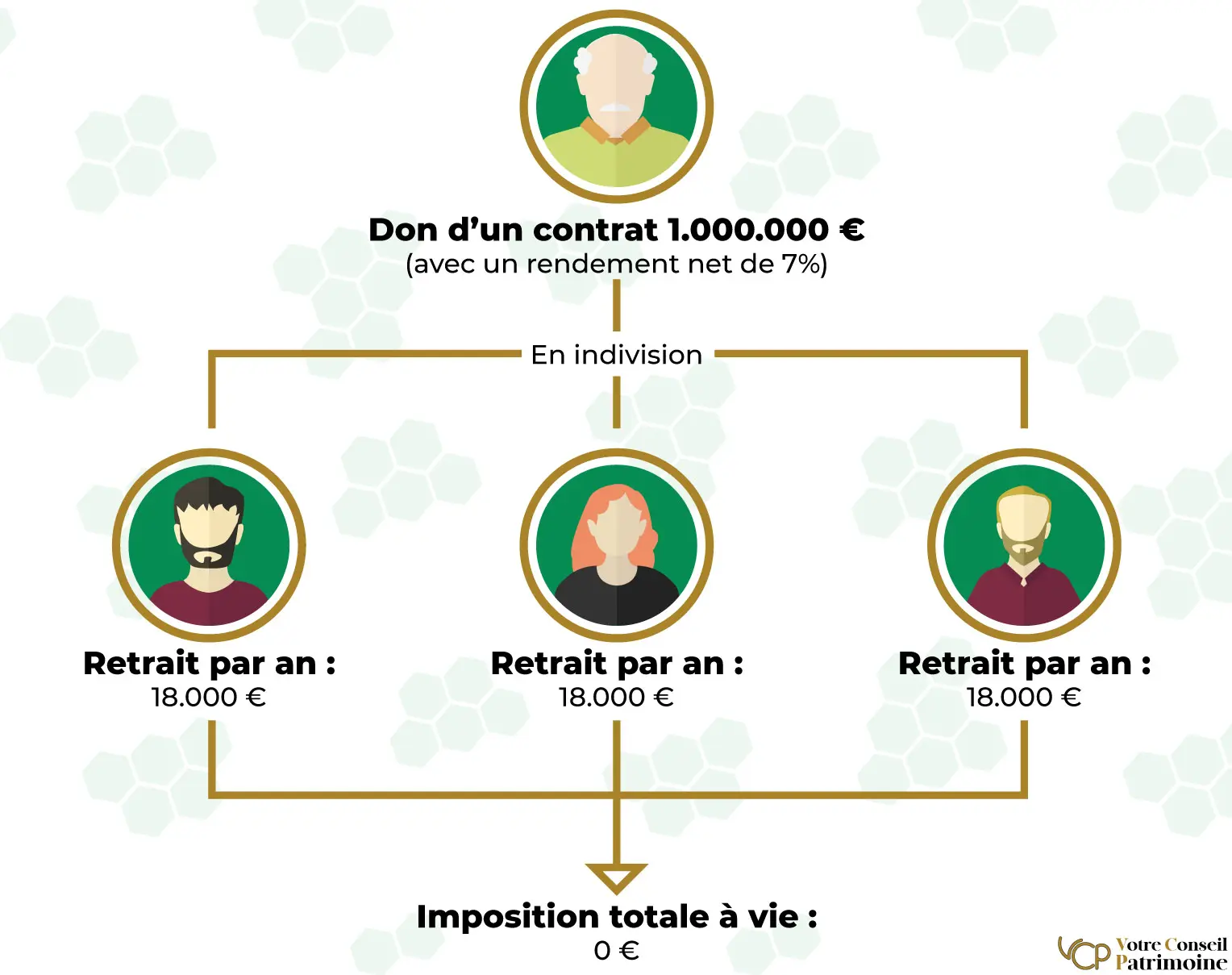

Cependant, et contrairement au PEA par exemple, cette caractéristique offre un avantage unique : la possibilité de conserver l’ancienneté fiscale du contrat. Cela signifie que les héritiers peuvent bénéficier de conditions fiscales avantageuses lors de leurs rachats à venir, notamment pour des contrats de plus de 8 ans, qui permettent des retraits exonérés d’impôts à hauteur de 9.200 € par an pour un couple (ou 4.600 € pour une personne seule).

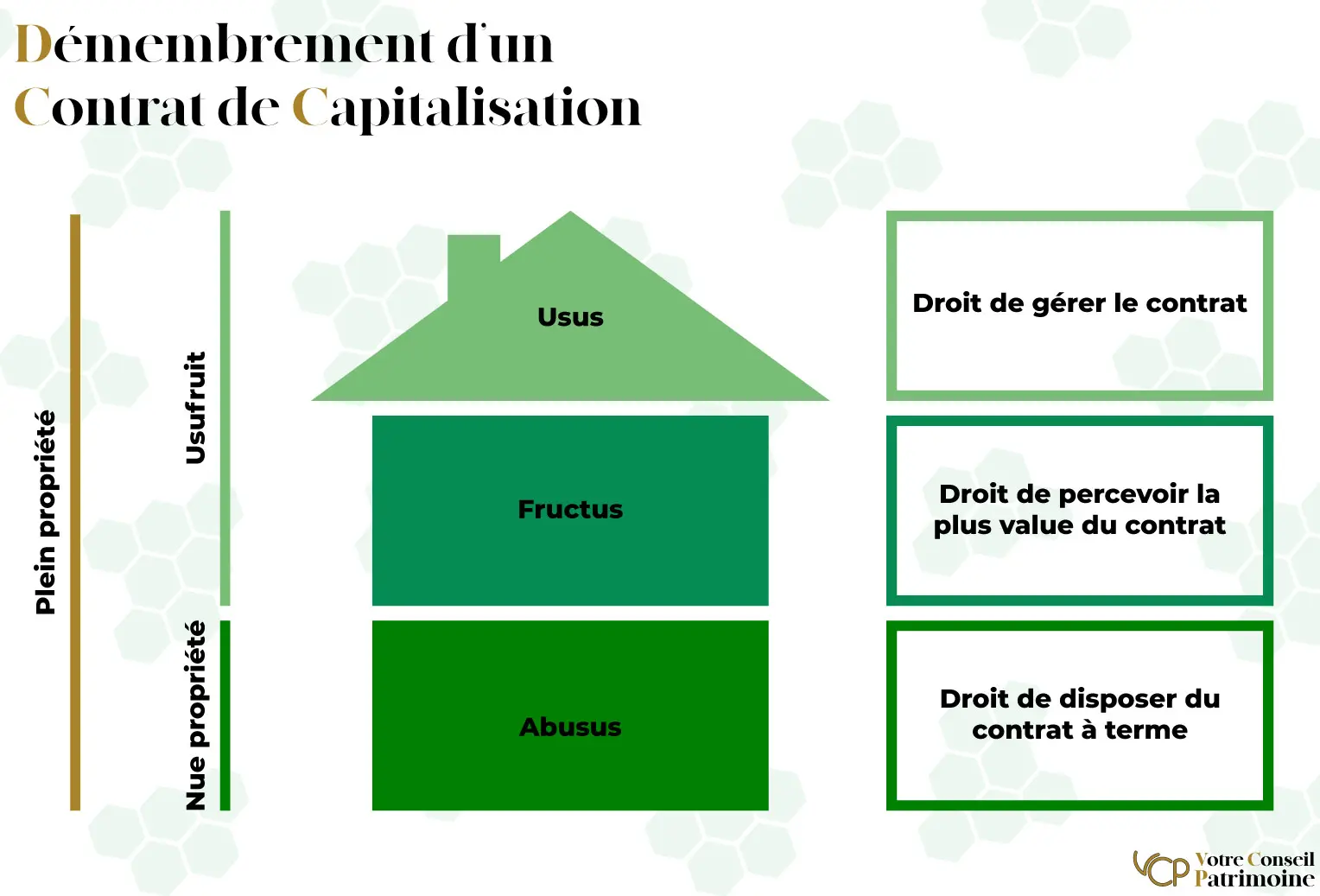

Le contrat de capitalisation, à la différence de l’assurance-vie, peut être démembré. Cela signifie qu’il est possible de séparer l’usufruit et la nue-propriété du contrat, comme pour un bien immobilier. Et ça, c’est extrêmement intéressant ! Dans ce cas, l’usufruitier peut effectuer des rachats sur le contrat, mais ces rachats sont fiscalement limités à la part correspondant à l’usufruit. Par exemple, si l’usufruit représente 30 % de la valeur du contrat, l’imposition sera calculée uniquement sur cette part. Cela permet d’optimiser fiscalement les retraits, tout en préservant la nue-propriété pour les héritiers.

Ce mécanisme de démembrement est particulièrement utile pour protéger un conjoint survivant disposant de revenus limités, ou pour transmettre un patrimoine de manière optimisée tout en réduisant la fiscalité liée aux retraits. Par ailleurs, si le contrat est détenu depuis plus de huit ans, les retraits effectués par l’usufruitier peuvent bénéficier de l’abattement annuel de 9.200 euros pour un couple (4.600 euros pour une personne seule).

Que ce soit pour de la succession ou de la transmission, le contrat de capitalisation est un extraordinaire élément de protection de la famille.

Comme pour sa cousine l’assurance-vie, il est possible de souscrire un contrat de capitalisation domicilié au Luxembourg. Ces contrats offrent les mêmes avantages que leurs homologues français, avec en prime une sécurité juridique et financière accrue grâce au régime du Grand-Duché.

Les contrats luxembourgeois bénéficient notamment du fameux “triangle de sécurité”, un dispositif garantissant la ségrégation des actifs des investisseurs vis-à-vis de l’assureur et une protection renforcée des souscripteurs en cas de défaillance de l’assureur. Cette option est particulièrement prisée par les investisseurs souhaitant diversifier leurs avoirs tout en bénéficiant d’une sécurité maximale. Particulièrement, sous conditions, les contrats luxembourgeois ne sont pas soumis aux lois dites “Sapin” et “Sapin 2”. Enfin les contrats de capitalisation luxembourgeois bénéficient du mécanisme de portabilité fiscale luxembourgeois, particulièrement prisé par les profils internationaux.